A股新股再现首日破发,“香饽饽”变“烫手山芋”发生了什么

4月19日,A股市场迎来5只新股,二级市场表现出现“冰火两重天”。虽然创业板3只新股首日均实现上涨,联盛化学(301212)更是触发临停,但科创板2只新股均出现破发。经纬恒润(688326)更是出现开盘破发,大跌17.35%。

Wind数据显示,今年4月份,18只上市新股中有9只出现首日破发,占比高达50%。而去年10月底至今,新股破发率也超过20%。

昔日“香饽饽”变“烫手山芋”。近期,上市新股接连出现破发,不仅导致申购新股的投资者数量大幅减少,而且出现了中签投资者弃购的现象。

在此背景下,昔日“抢到就是赚到”的打新,变成了“中签如中枪”。其中,更是出现了券商向旗下客户发送“中签不得弃股”短信的情况。

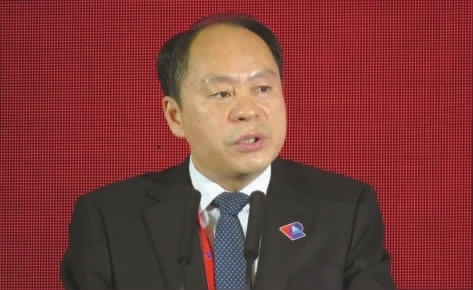

对于新股破发潮,联储证券投行业务负责人尹中余对澎湃新闻记者说,发行定价过高、新股询价制度改革等影响因素,只是表面原因,根本原因是注册制改革成果的集中表现。

“一方面,注册制改革改变了二级市场‘壳’的价值。另一方面,注册制改变了二级市场的运行生态,包括估值生态和炒作生态,注册制改革下一些质地较差公司失去了炒作的空间。”尹中余解释说。

对于接下来的打新,市场人士分析认为,投资者可采取一看板块、二看价格、三看盈利、四看估值的步骤对新股作出基础判断。

新股出现“破发潮”,打新大军“大撤退”4月19日,A股市场迎来5只新股,其中,创业板新股首日均实现上涨。新特电气(301120)上涨45.81%,宏德股份(301163)上涨26.08%。联盛化学(301212)涨超30%,午后一度涨超53%触发临停,截至收盘上涨30.74%。

不过,科创板2只新股经纬恒润(688326)和英集芯(688209)均出现破发。

其中,经纬恒润出现开盘破发,截至收盘,报100.01元/股,大跌17.35%。而经纬恒润的发行价,高达121元/股,发行市盈率高达244.87倍。英集芯(688209)上市首日跌9.70%。

无独有偶,近期新股出现破发的并非个例。

Wind数据显示,仅4月份,18只上市新股中,有9只出现首日破发,占比高达50%。其中,科创板多达7只,创业板有2只。

具体而言,4月15日,科创板安达智能上市,开盘股价竞价低开14.12%,截至收盘跌23.25%。

4月12日,两只新股出现破发。其中,科创板新股唯捷创芯(688153)上市,开盘下跌30.93%,收盘跌幅36.04%,刷新今年上市首日破发纪录。

同日上市的科创板新股海创药业(688320),上市首日同样破发,跌29.87%。

4月8日,科创板新股普源精电(688337)上市同样跌幅居前,首日暴跌34.66%。

此外,军信股份(301109)、冠龙节能(301151)、长光华芯(688048)等多只近期上市的新股也出现破发现象。

与新股接连破发同时出现的,是弃购情况的愈演愈烈。

新股经纬恒润引发市场关注,除了高发行价和高市盈率外,还有其超过10%的弃购比例。公告显示,经纬恒润网上投资者放弃认购数量高达326.09万股,弃购金额接近4亿元,弃购比例达到了罕见的10.8698%。

同时,4月15日,科创板新股峰岹科技公布发行结果,网上投资者放弃认购数量182.55万股,网上投资者放弃认购金额1.497亿元,超过1亿元。

4月14日,科创板新股拓荆科技公布发行结果,网上投资者放弃认购股数为153.63万股,放弃认购金额为1.10亿元,也超过了1亿元。

去年10月份至今首日破发比例超20%,均为注册制板块不过,需要指出的是,上市新股出现首日破发,并非最新出现的现象。

2021年10月22日,科创板新股中自科技(688737)上市开盘即破发,至收盘全程低于发行价,收盘价66.03元/股,跌幅6.87%,其间最低报58.88元/股,跌幅近17%。而中自科技发行价为70.9元/股。

中自科技是A股2020年以来第一支破发的新股。此后,A股新股频现首日破发,至今年4月份中旬,新股破发率超过20%。

招商证券数据显示, 2021年10月22日至2022年4月12日期间,A股市场合计上市了181只新股(不含北交所和新三板),其中的40只出现了首日破发,比例高达22%。

其中,所有破发新股均来自于创业板和科创板,而科创板新股破发比例更高。

具体来看,统计期间创业板上市86家企业,其中14家出现首日破发,破发比例为16.28%。而科创板上市64家企业,其中26家出现首日破发,破发比例高达40.63%。

“新股出现首日破发且连续出现,根本原因是注册制改革成果的集中表现。”联储证券投行业务负责人尹中余对澎湃新闻记者说。

尹中余表示,过去很长一段时间内,新股上市之后只是涨多涨少的问题。去年10月底,多只新股集中出现破发。而发行定价过高、新股询价制度改革等影响因素,只是表面原因,根本原因是注册制改革出现了成果。

具体而言,尹中余解释说:“一方面,是注册制改革导致了二级市场‘壳价值’发生了变化。此前,上市公司的价值都有‘壳’的附加值,因此即便询价价格和市盈率高企,也不会出现破发。但注册制后,‘壳’的价值一去不返,特别是北交所成立后,进一步加剧了这一市场生态。”

“另一方面,注册制改变了二级市场的运行生态,包括估值生态和炒作生态。具体而言,‘借壳上市’等情况较多发生背景下,一些小盘题材股在二级市场会被用来炒作。注册制改革下,‘壳’没有了议价空间,一些质地较差公司也失去了炒作的空间。”尹中余进一步指出。

联储证券《2021年并购报告》显示,注册制背景下,壳价值不断缩水,上市公司破产重整难度日益增加,三方面情况突出:一是越来越多的上市公司公开招募重整投资人,二是有业务协同的产业投资人越来越难寻找,三是重整耗时大幅增加。

主板打新制度红利仍在,打新投资者需关注新股基本面下一阶段,投资者该如何打新呢?

尹中余说:“打新投资者未来一定要读一下新股公司的招股书。A股的招股书含金量都是非常高的,花费了投行人员的非常大的功夫。”

同时,尹中余提醒投资者,目前注册制改革已经优化了中国证券市场的生态,投资者打新不能再盲目乐观。“闭眼打新便能取得超额收益”的情况,已经一去不复返了,而这一生态的变化,作为注册制改革的成功,并非是阶段性的。

“接下来,新股破发大概率将成为常态化的事情,这也是中国证券市场不断发展完善的一个必然结果。注册制的阳光,已经拨开了一级市场的阴云。”尹中余表示。

招商证券则建议投资者,在新股破发常态化阶段,根据新股的所属板块、首发价格、是否盈利、估值高低来选择新股。具体而言,可以采取一看板块、二看价格、三看盈利、四看估值的步骤,对新股的首日表现作出基础判断。

具体而言,板块方面,招商证券指出,“主板莫犹豫,科创板宜三思。”目前,主板打新的制度红利仍在。首先,主板新股仍然保持原有的询价模式,等同于定价发行且绝大部分需遵循不超过23倍市盈率发行的规则。其次,主板新股上市首日仍然实行涨停板制度,投资者倾向于认为涨停个股在后市仍有较强上涨动能,在锚定效应下投资者的惜售意愿更强。

“首发价格方面,低价股的表现明显优于高价股。盈利能力方面,未盈利应回避。估值方面,低估值不过时。其中,低估值企业一般具备较成熟的商业模式和盈利模式,主板上市公司比例较高。而高估值企业一般有较好的发展前景,但短期盈利能力偏弱,多为创业板和科创板公司。”招商证券表示。

招商证券提醒打新投资者,如果一家企业同时集合了科创板、高价格、高盈利、高估值的特点,则需要投资者进一步结合行业景气度和公司基本面进行综合判断。

免责声明:本网站内容主要来自原创、合作媒体供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。

综合排行榜

-

2021-10-27 11:18

-

2019-12-13 14:01

-

2019-12-13 13:09

-

2020-02-05 23:40

-

2020-02-05 23:51

综合热门推荐

-

2021-10-27 11:18

-

2019-12-13 14:01

-

2019-12-13 13:09

-

2020-02-05 23:40

-

2020-02-05 23:51